2月28日�����,中國石油集團(tuán)經(jīng)濟(jì)技術(shù)研究院在北京發(fā)布《2023年國內(nèi)外油氣行業(yè)發(fā)展報(bào)告》。報(bào)告系統(tǒng)分析了國內(nèi)外油氣行業(yè)發(fā)展���,剖析重大事件和熱點(diǎn)問題�,形成對油氣行業(yè)發(fā)展態(tài)勢的認(rèn)識(shí)和判斷��。同時(shí)�,對2024年油氣行業(yè)發(fā)展趨勢進(jìn)行了展望,為國家��、行業(yè)���、企業(yè)以及研究機(jī)構(gòu)等了解行業(yè)狀況����、把握發(fā)展趨勢提供參考�����。經(jīng)濟(jì)回暖 石油消費(fèi)穩(wěn)中有升

石油是全球最重要的大宗商品���,具有商品、政治和金融三重屬性�。近年來����,政經(jīng)格局深刻變革�����、技術(shù)革命和產(chǎn)業(yè)變革加速演進(jìn)�,“灰犀牛”“黑天鵝”事件頻頻發(fā)生��,推動(dòng)世界石油市場變革加速�。

2023年,國際石油市場呈現(xiàn)油價(jià)地緣溢價(jià)削減但波動(dòng)加劇���、需求加快復(fù)蘇但分化加劇����、供給側(cè)管理強(qiáng)化但博弈加大���、市場與貿(mào)易格局加快重塑等諸多新特征���。從全年油價(jià)看,布倫特原油期貨均價(jià)為82.17美元/桶,較2022年的99.04美元/桶下跌17%�。上半年,美聯(lián)儲(chǔ)連續(xù)加息以及歐美銀行業(yè)動(dòng)蕩��、宏觀經(jīng)濟(jì)形勢擔(dān)憂主導(dǎo)市場情緒����,國際油價(jià)震蕩下行。三季度�����,美元加息周期接近尾聲�,沙特、俄羅斯自愿延續(xù)減產(chǎn)至年底�,市場供應(yīng)顯著收緊,石油庫存降至低位水平����,國際油價(jià)一度持續(xù)反彈。四季度���,石油消費(fèi)進(jìn)入淡季,石油降庫速度放緩�,國際油價(jià)再次回落。

2024年,國際石油市場總體寬松�����,油價(jià)中樞或?qū)⑾乱?,但仍處中高位水平。從需求看��,后疫情時(shí)代全球石油消費(fèi)恢復(fù)性反彈階段結(jié)束將回歸常態(tài)�,加之新能源汽車的迅猛發(fā)展對石油消費(fèi)影響加大,全球石油需求增速將放緩����,預(yù)計(jì)同比僅增95萬桶/日,遠(yuǎn)低于2023年220萬桶/日水平����。從供給看,美國�����、加拿大、巴西等國家的產(chǎn)量將繼續(xù)保持快速增長態(tài)勢�,能滿足全球需求增量。若歐佩克+保持當(dāng)前控產(chǎn)力度���,供給將略大于需求���。但全球石油庫存仍保持低位,油價(jià)有一定底部支撐����,預(yù)計(jì)國際油價(jià)中樞較2023年略有下移,布倫特原油均價(jià)或?qū)⒃?5—85美元/桶���。未來�����,石油市場面臨的不確定性仍極為巨大����,油價(jià)大漲大跌不能排除�����。

近年來�����,國內(nèi)油氣行業(yè)努力改革創(chuàng)新�����,不斷提升產(chǎn)業(yè)鏈供應(yīng)鏈韌性�,有力應(yīng)對了國際市場波動(dòng),保障了經(jīng)濟(jì)社會(huì)發(fā)展和居民出行用油����。

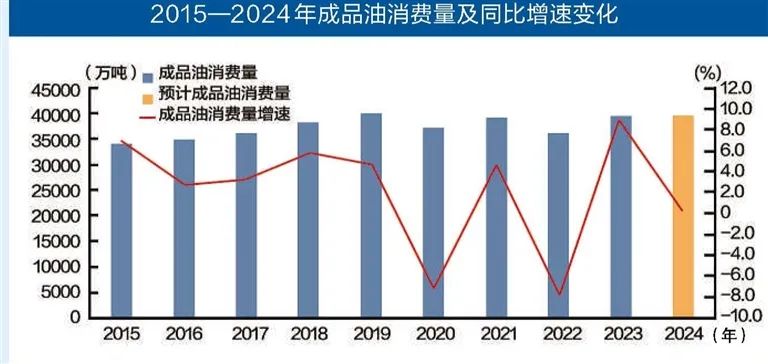

2023年�����,中國石油市場全面從疫情后復(fù)蘇��,多項(xiàng)指標(biāo)創(chuàng)歷史最高紀(jì)錄���,全年石油消費(fèi)量約7.5億噸��、原油加工量7.43億噸����,均創(chuàng)歷史新高,同比分別增長10.7%和8.8%�����;成品油消費(fèi)量3.99億噸��,同比增9.4%�����,恢復(fù)至2019年同期水平的98.5%��。國內(nèi)原油產(chǎn)量穩(wěn)中有升����,達(dá)2.08億噸,同比增長1.8%��;原油進(jìn)口量達(dá)5.6億噸���,同比增長10.3%����;成品油產(chǎn)量4.44億噸,同比增長11.1%��。特別是國內(nèi)成品油市場在政府和行業(yè)努力下����,供應(yīng)充足���、靈活性增強(qiáng)��、市場規(guī)范有序等特征明顯�,但新能源汽車的替代加速及供給能力明顯過剩等挑戰(zhàn)不容小覷�。

2024年,我國經(jīng)濟(jì)回升向好有利于石油消費(fèi)穩(wěn)中有進(jìn)�,但大幅度恢復(fù)性反彈階段已經(jīng)結(jié)束,加之新能源汽車滲透率的進(jìn)一步提升��,石油特別是成品油消費(fèi)增速將進(jìn)一步放緩��,預(yù)計(jì)2024年國內(nèi)石油消費(fèi)量為7.58億噸��,同比增長1%��;成品油消費(fèi)量為4億噸,同比增長0.3%��。2024年���,鎮(zhèn)海煉化��、裕龍島石化將投產(chǎn)���,支撐國內(nèi)原油加工量,預(yù)計(jì)全年原油加工量為7.53億噸���,同比增長1.8%�����;成品油產(chǎn)量為4.51億噸��,同比增加1.6%�����,成品油市場依舊寬松�����。需寬松 天然氣市場持續(xù)調(diào)整

2023年�����,地緣溢價(jià)逐步消退����,國際氣價(jià)大幅回落�,天然氣市場緩慢恢復(fù),供需趨于寬松�。全年消費(fèi)增速由負(fù)轉(zhuǎn)正,估計(jì)消費(fèi)量為3.96萬億立方米�,同比增長0.5%。其中����,亞太消費(fèi)增速約1.8%,中國���、印度等為增量的主要貢獻(xiàn)者��;北美消費(fèi)增速放緩至1.2%�����;歐洲消費(fèi)同比下降約6.2%���,連續(xù)兩年下降����。估計(jì)2023年全球天然氣產(chǎn)量為4.28萬億立方米���,同比增長0.8%��,“美升俄降”趨勢延續(xù)��。氣價(jià)從歷史高點(diǎn)大幅回落��,歐洲TTF現(xiàn)貨���、東北亞LNG現(xiàn)貨和美國HH現(xiàn)貨均價(jià)分別為12.9美元/百萬英熱單位、15.8美元/百萬英熱單位和2.54美元/百萬英熱單位����,同比分別下跌65.8%、54.4%和60.5%����。國際天然氣貿(mào)易格局持續(xù)演變�,俄羅斯管道氣持續(xù)退出歐洲市場��,亞洲推動(dòng)LNG貿(mào)易增長�。俄羅斯出口歐洲管道氣490億立方米,同比下降364億立方米�����。全球LNG貿(mào)易量為4.11億噸�,同比增長2%。歐洲進(jìn)口量為1.26億噸����,同比下降1.8%����;亞洲進(jìn)口量為2.64億噸,同比增長3.5%�。

2024年�,全球天然氣市場將延續(xù)脆弱平衡態(tài)勢,不確定性風(fēng)險(xiǎn)增加。預(yù)計(jì)天然氣消費(fèi)量為4.02萬億立方米���,增速1.5%�����,繼續(xù)由亞洲的中國��、印度和新興市場拉動(dòng)���;歐洲天然氣消費(fèi)持續(xù)下降。上游油氣投資增加��,預(yù)計(jì)全球天然氣產(chǎn)量為4.37萬億立方米�����,增速為2%�����。北美和中東持續(xù)增產(chǎn)�,俄羅斯產(chǎn)量有望回升。全球LNG市場呈總體寬松���、階段性緊張局面�����。三大市場氣價(jià)“兩跌一漲”�����,歐亞氣價(jià)持續(xù)下降����,美國氣價(jià)小幅上升,但波動(dòng)均更加頻繁����。

2023年,受宏觀經(jīng)濟(jì)回升向好����、氣價(jià)下行和替代能源供應(yīng)等因素綜合影響��,中國天然氣消費(fèi)量為3917億立方米����,同比增長6.6%。全年國產(chǎn)氣2353億立方米(含煤制氣),增速5.7%�����,連續(xù)7年增產(chǎn)超100億立方米��。受國際油氣價(jià)格下跌影響�����,進(jìn)口天然氣恢復(fù)增長���,進(jìn)口總量1656億立方米�����,增速9.5%����。對外依存度為42.3%����,較上年上漲1.1個(gè)百分點(diǎn)。其中����,進(jìn)口管道氣受中俄東線增量拉動(dòng)�,達(dá)到671億立方米���,同比增長6.4%����;進(jìn)口LNG7132萬噸(約984億立方米)��,同比增長11.7%��?;A(chǔ)設(shè)施建設(shè)取得積極進(jìn)展。西氣東輸三線湖北段����、蒙西管道一期等管道投產(chǎn),中俄東線��、西氣東輸一線等主干管道實(shí)現(xiàn)互聯(lián)互通���。截至2023年底,天然氣長輸管道總里程達(dá)8.7萬公里����。中國在役儲(chǔ)氣庫(群)29座���,儲(chǔ)氣調(diào)峰能力達(dá)230億立方米,占國內(nèi)天然氣消費(fèi)量的5.9%��。新天唐山���、天津南港等6座LNG接收站投產(chǎn)(含擴(kuò)建)���,合計(jì)新增LNG接收能力1880萬噸/年。截至2023年底����,全國總接收能力達(dá)1.16億噸/年,首破1億噸�����。

展望2024年���,受宏觀經(jīng)濟(jì)穩(wěn)步增長��、國際氣價(jià)下降����、替代能源供應(yīng)增加等因素影響,預(yù)計(jì)天然氣消費(fèi)量為4157億立方米����,增速6.1%。國內(nèi)天然氣產(chǎn)能建設(shè)穩(wěn)步推進(jìn)��,產(chǎn)量將達(dá)2458億立方米�,增速4.5%。預(yù)計(jì)天然氣進(jìn)口量為1791億立方米���,增速8.2%����。管道氣方面���,中俄東線進(jìn)口能力持續(xù)提升���,預(yù)計(jì)全年進(jìn)口管道氣726億立方米,增速8.2%����。LNG方面,受長協(xié)履約���、接收站投產(chǎn)���、國際氣價(jià)回落等因素影響,預(yù)計(jì)全年進(jìn)口LNG1064億立方米�����,增速8.1%����。代 補(bǔ)能需求有增有減

原油方面,2023年國際油價(jià)在“弱宏觀(經(jīng)濟(jì)預(yù)期)”與“強(qiáng)基本(供給偏緊)”間博弈���,歐佩克+及時(shí)有力度的減產(chǎn)政策是造成供需基本面收緊且扭轉(zhuǎn)油價(jià)下滑局面的主要因素�����。其中��,以沙特和俄羅斯為首的歐佩克+主動(dòng)執(zhí)行三輪減產(chǎn)�����,歐佩克+部分成員國宣布了規(guī)模達(dá)219.3萬桶/日的自愿減產(chǎn)決議�����。

從國內(nèi)來看����,2023年10月25日,國家發(fā)展改革委等四部委聯(lián)合發(fā)布《關(guān)于促進(jìn)煉油行業(yè)綠色創(chuàng)新高質(zhì)量發(fā)展的指導(dǎo)意見》��,對煉油能力控制��、產(chǎn)能布局優(yōu)化����、綠色低碳和智能化發(fā)展等方面進(jìn)行了重點(diǎn)部署,為行業(yè)高質(zhì)量發(fā)展指明了方向��。其中�,《意見》指出到2025年,國內(nèi)原油一次加工能力控制在10億噸以內(nèi)���。

天然氣方面���,1月26日,美國宣布暫停對非自由貿(mào)易協(xié)定(non-FTA)國家出口的新LNG項(xiàng)目審批�����。目前���,共有10個(gè)LNG出口項(xiàng)目等待美國能源部審批���,合計(jì)產(chǎn)能為1.1億噸/年。上述10個(gè)項(xiàng)目最早到2028年投產(chǎn)���,短期內(nèi)對全球LNG市場影響較小�。若持續(xù)暫停審批���,2028年后全球LNG供應(yīng)或?qū)⒌陀诖饲邦A(yù)期����,對中遠(yuǎn)期國際氣價(jià)形成支撐。

2023年6月��,國家發(fā)展改革委印發(fā)《關(guān)于建立健全天然氣上下游價(jià)格聯(lián)動(dòng)機(jī)制的指導(dǎo)意見》���,是國家層面首次就天然氣終端價(jià)格聯(lián)動(dòng)機(jī)制出臺(tái)的專項(xiàng)指導(dǎo)性文件����,有助于進(jìn)一步理順和疏導(dǎo)終端環(huán)節(jié)價(jià)格��,推動(dòng)氣價(jià)靈敏反映市場形勢變化��、發(fā)揮價(jià)格對供需的調(diào)節(jié)作用����,引導(dǎo)資源合理供應(yīng),保障我國天然氣供應(yīng)安全���。

新能源汽車方面��,2023年���,我國進(jìn)一步針對新能源汽車發(fā)展存在的短板進(jìn)行戰(zhàn)略部署���,出臺(tái)了《關(guān)于延續(xù)和優(yōu)化新能源汽車車輛購置稅減免政策的公告》《關(guān)于進(jìn)一步構(gòu)建高質(zhì)量充電基礎(chǔ)設(shè)施體系的指導(dǎo)意見》等系列政策,進(jìn)一步增強(qiáng)了新能源汽車發(fā)展預(yù)期����。根據(jù)中國汽車工業(yè)協(xié)會(huì)數(shù)據(jù),2023年新能源汽車銷量為950萬輛���,再創(chuàng)歷史新高。結(jié)合新能源汽車的行駛里程以及汽車能耗測算��,2023年約替代成品油1700萬噸���,占汽油消費(fèi)的10%以上�����。

隨著中國交通運(yùn)輸結(jié)構(gòu)和模式的轉(zhuǎn)變��,疊加新能源汽車的高速發(fā)展�����,中國的成品油消費(fèi)已經(jīng)步入低速增長階段����。其中,柴油已經(jīng)達(dá)峰�����,預(yù)計(jì)在“公轉(zhuǎn)鐵”“公轉(zhuǎn)水”以及商用卡車電動(dòng)化�����、氫能化的推動(dòng)下����,柴油需求將穩(wěn)中有降。

2024年及以后�,整體出行增量有限,汽油需求峰值將被拉近到2024—2025年�����。到2030年��,預(yù)計(jì)新能源汽車保有量占比為近30%����,對汽油形成規(guī)?�;娲?���;預(yù)計(jì)2030年汽油消費(fèi)量為1.45億噸����,較2023年減少1/10;2040年新能源汽車占比約60%�。

隨著人均收入提高以及航空運(yùn)輸設(shè)施完善,中國煤油需求增長空間仍較大��。但中國鐵路特別是高鐵的快速發(fā)展��,對航空用油的替代是巨大的���,將降低煤油消費(fèi)增長中樞。預(yù)計(jì)2030年煤油需求僅為5400萬噸����,雖比2023年高出50%,但遠(yuǎn)不及此前預(yù)期的6000萬噸以上的規(guī)模���,此后保持低速增長�,直至2040年左右達(dá)峰。

免責(zé)聲明:本文僅代表作者個(gè)人觀點(diǎn)�����,與本站和萬普隆能源公司無關(guān)��。其原創(chuàng)性以及文中陳述文字和內(nèi)容未經(jīng)本站證實(shí)�����,對本文以及其中全部或者部分內(nèi)容�����、文字的真實(shí)性����、完整性、及時(shí)性本站不作任何保證或承諾�,請讀者僅作參考,并請自行核實(shí)相關(guān)內(nèi)容�����。凡注明為其他媒體來源的信息����,均為轉(zhuǎn)載自其他媒體�����,轉(zhuǎn)載的目的只是為了傳播更多的信息����,并不代表本網(wǎng)贊同其觀點(diǎn)����,也不代表本網(wǎng)對其真實(shí)性負(fù)責(zé)。您若對該稿件內(nèi)容有任何疑問或質(zhì)疑���,請即與我們聯(lián)系 �,本網(wǎng)站將迅速給您回應(yīng)并做處理